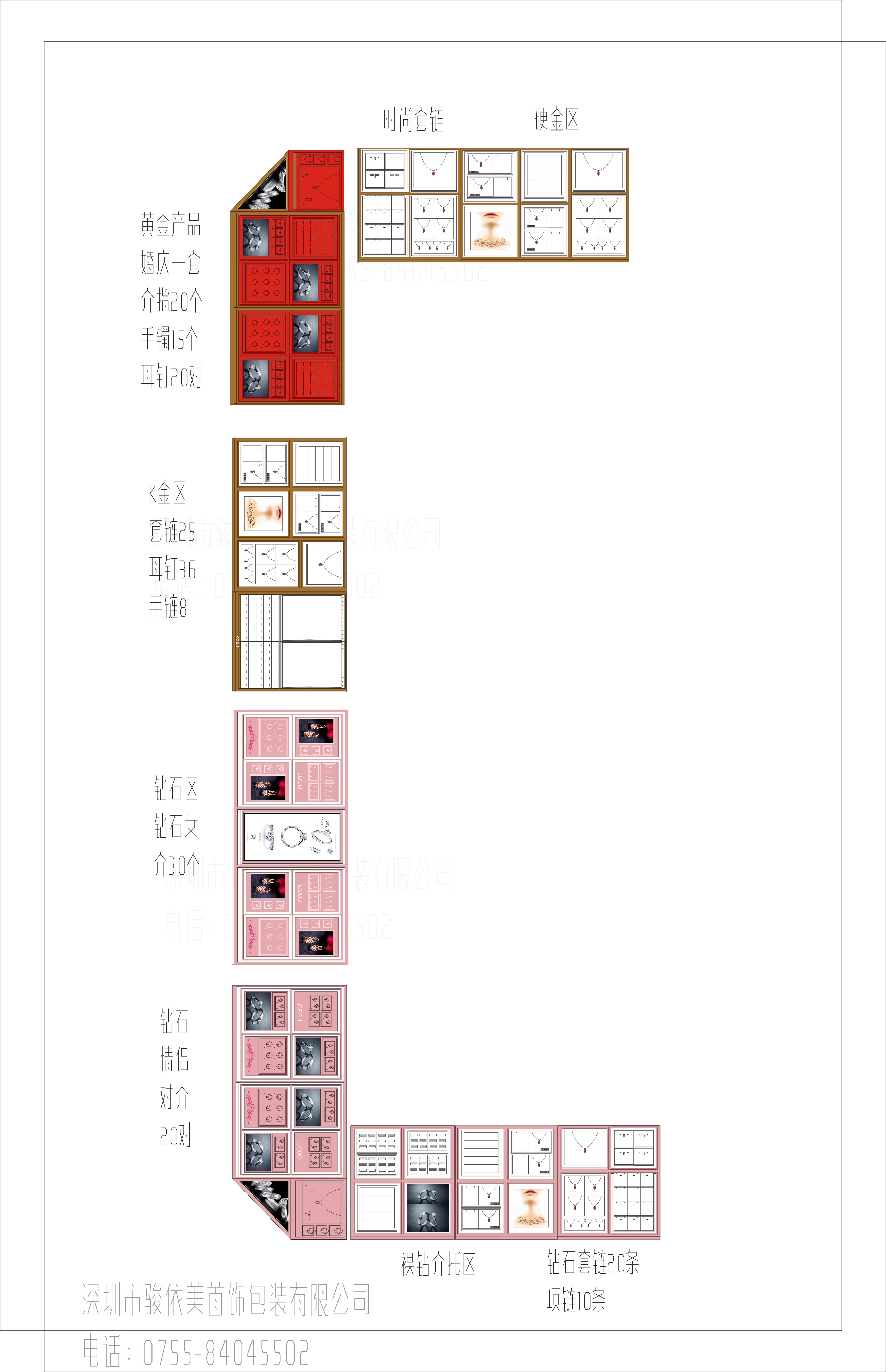

珠宝黄金品牌现在盯上中国青年,珠宝店现大力在做珠宝包装的改革,对产品美观提出更高的要求

小镇青年正式成为中国本土黄金珠宝品牌现在要努力争取的消费群体。

4月23日,亚一珠宝在南京举办了新品发布会,并同时宣布将看准中国小镇市场,调整之前主打一二线城市的战略。

亚一珠宝隶属于上海豫园豫园国际珠宝集团(以下简称“豫园珠宝”),有着24年的品牌历史。前身为“亚一金店”,2013年更名为“亚一珠宝”,开始聚焦镶嵌类产品设计。

2014年,乘着韩剧《来自星星的你》的火爆势头,亚一请来韩国明星全智贤做品牌形象代言人,试图让品牌调性变得更加时尚。但显然,这股东风借得不算成功。归根究底,这是因为品牌自身的定位形象和代言人本身并不算匹配。同时,从2014年开始,中国品牌慢慢开始更倾向于寻找本地明星作为代言,例如周大生选择了Anglababy,通灵珠宝选择了唐嫣,麒麟选择了古力娜扎。而入老庙黄金等金店品牌则倾向于实力派演员,比如孙俪,来覆盖更广阔的购买人群。外籍明星策略因而不一定奏效。

而这之后的四五年里,定位一、二线中产女性的亚一发展缓滞。

在近日和界面时尚的采访中,豫园珠宝副总裁兼亚一业务部总经理程刚解释称,发展停滞是整个内部的一些体制和策略导致的:“(之前)我们已经失去不少先机了”。

中国一、二线城市的珠宝品牌市场的高度饱和因此逼着“亚一”不得不另辟蹊径。而想要弯道超车,“亚一”看准了中国的小镇市场。程刚告诉界面时尚,既然亚一已经在起跑线上落后,接下来就要做一些渠道政策上的优化和调整。

做了大量的市场研究和分析后,“亚一”调整新的渠道策略为“降维拓展”。一言以蔽之就是把产品的经销渠道下沉到三、四五线城镇,同时降低了加盟商的准入门槛。包括将牌誉费改为年度包干制度,根据不同的市场级别制订不同的费用标准,从而充分支持三、四、五线城市的拓展。

亚一认为,按照这个市场规划,“三到五年,亚一的市场规模会迅速扩大,毛利额会有巨大的增幅。”

但事实上,“渠道下沉”这场战也不是那么好打。

早已有一批国产珠宝行业核心企业,如周大生珠宝、六福珠宝等,同样采取加盟的渠道模式,率先重点布局和发展三四线城市。

以周大生珠宝为例,同样是为了避开与成熟珠宝品牌在一二线城市的竞争,周大生把七至八成的门店开到了三四线城市。纵观周大生2015年至2018年的拓展情况,四年之间,该品牌前三季度净开店数量以77、180、268、466家的趋势增长,实现轻资产快速扩张。可见,周大生在这两年的开店速度明显提升。因为占得先发优势,周大生的“渠道下沉”战术发挥的最为充分,帮助该公司很好地抓住三四线消费红利。

国泰君安的分析认为,目前国内的黄金珠宝行业,尤其是黄金饰品行业正处于触底企稳后的快速整合期,加盟商在总资金有限的情况下,正逐步将资源转向盈利能力更好的头部品牌。

因为发展缓慢而失去了不少市场的“亚一”不是不知道这个现实情况。在“亚一”的招商大会现场,就有一些有意向加盟的客户表示,虽然想要做“亚一”的品牌,但是回去找店铺的时候发现,县城里面某条街上已经布满其他珠宝品牌,没有多余的门头或者店位了。

为此,“亚一”考虑采取“转化”的策略,即把竞争对手的客户转化成自己的客户。程刚希望全新的加盟政策和渠道政策能够为客户们提供差异化的支持优势。

想要依靠加盟模式迅速帮助企业拓展市场,除了需要具备良好的加盟商管理能力,“亚一”也必须有很好的品牌维护能力。

“亚一”因而不打算“下沉品牌”。它希望保持高端珠宝品牌的定位,同时以“高性价比”定位渠道和营销,在中间环节节约成本,降低产品定价,以此让消费者购物的时候感觉到:“我虽然在三四五线城市,花了一个三四五线城市的(产品)价格,却买了个一线品牌的产品。”

这要求品牌形象也相应做出改变。在这次发布会上,“亚一”推出的黄金产品系列称为“五爱”,分别为“爱伴侣”、“爱家人”、“爱自己”、“爱朋友”和“爱宝贝”。产品中有古法金工艺制作的结彩登金耳环和项链,也有轻松时尚的心形坠项链。

相较以往定位在35-45岁之间的成功白领女性,全新产品的调性明显轻松活泼许多。三四五线小镇上、年龄在15-45岁之间的女性是全新“亚一”的目标客群。

图片来源:亚一珠宝“亚一”之所以做出这样的战略调整,一方面是市场倒逼的结果,另一方面也跟“亚一”的母公司豫园珠宝集团的内部架构调整密切相关。

豫园珠宝又全资隶属于上海豫园旅游商城股份有限公司(以下简称“豫园股份”),后者为上交所上市公司。而豫园股份的第一大股东又是复星国际有限公司(以下简称“复星国际”)。豫园股份在2018年完成重大资产重组之后,复星国际在二级市场进一步增持其股份,目前控股高达68.58%。重组后的豫园股份被纳入复星国际旗下快乐生态板块,重点关注快乐和时尚领域。

豫园股份2018年年报显示,在近167亿元的营业收入中,黄金珠宝收入超过154亿元,占比达92%。准确地说,豫园股份是一家黄金珠宝公司。

“亚一”和豫园珠宝旗下另一珠宝品牌“老庙黄金”互为姐妹品牌关系,二者均以直营零售、批发或加盟为主要经营模式来拓展连锁网络。据程刚介绍,为配合豫园股份布局快乐和时尚产业,豫园珠宝不断调整内部结构,采取错位经营的模式,差异化“亚一”和“老庙”的品牌定位和渠道布局。

“老庙”定位“新中式的韵味”,调性更为传统。而“亚一”则聚焦年轻女性群体。在渠道方面,“老庙”锁定中国的一、二线城市,而“亚一”则将下沉到三、四、五线市镇。

“(这两个品牌)错位经营可以推动豫园时尚化、多元化、国际化的发展方向”,程刚认为。

图片来源:亚一珠宝在德勤4月发布的最新全球奢侈品行业报告中,中国珠宝企业周大福进入全球奢侈品销量前十榜单,位居第九,成为全球第一大珠宝公司。报告还显示,2017年起,全球珠宝市场增长复苏,同比增长9.7%,而2016年的销量同比下跌4%。

在这份以2017年度销量为指标的全球百强奢侈品企业名单中,近90%的中国和香港地区企业是珠宝公司,其中周大福和老凤祥占据约67%的市场份额。同时,得益于中国奢侈品消费的复苏和二、三线城市消费力崛起,东方金钰(40.7%)和周大生珠宝(31.1%)这两家中国大陆珠宝企业增速飞快。中国黄金珠宝行业正进入快车道。

2019年2月,豫园股份完成收购比利时国际宝石学院(International Gemological Institute)(以下简称“IGI”)80%股份。总部位于比利时的IGI拥有40余年历史,是全球知名的宝石学培训及珠宝鉴定组织。目前,IGI在全球设有23家实验室和宝石学院。

引入IGI国际宝石学院是在为豫园布局全球珠宝产业链铺路。想要在快速增长和竞争激烈的的中国珠宝市场攻池掠地,豫园珠宝需要把产业链打通。

“现在我们主要做的是中间的流通环节,但在前端还有我们的供应链,包括生产、研发、企划等,对我们来说(这些)前期比较薄弱”,副总裁亚一业务部总经理程刚告诉界面时尚。IGI在国际珠宝行业非常有影响力,“进入中国之后,对老庙和亚一有正向引导作用。”

以黄金产品起家的“老庙”和“亚一”正在经历产品线布局的调整。单就“亚一”而言,目前旗下黄金产品占比超过95%,珠宝镶嵌类产品仅有4%。未来三到五年,程刚表示,亚一计划将黄金产品比重降低至65%,而珠宝产品则上调至30%以上。

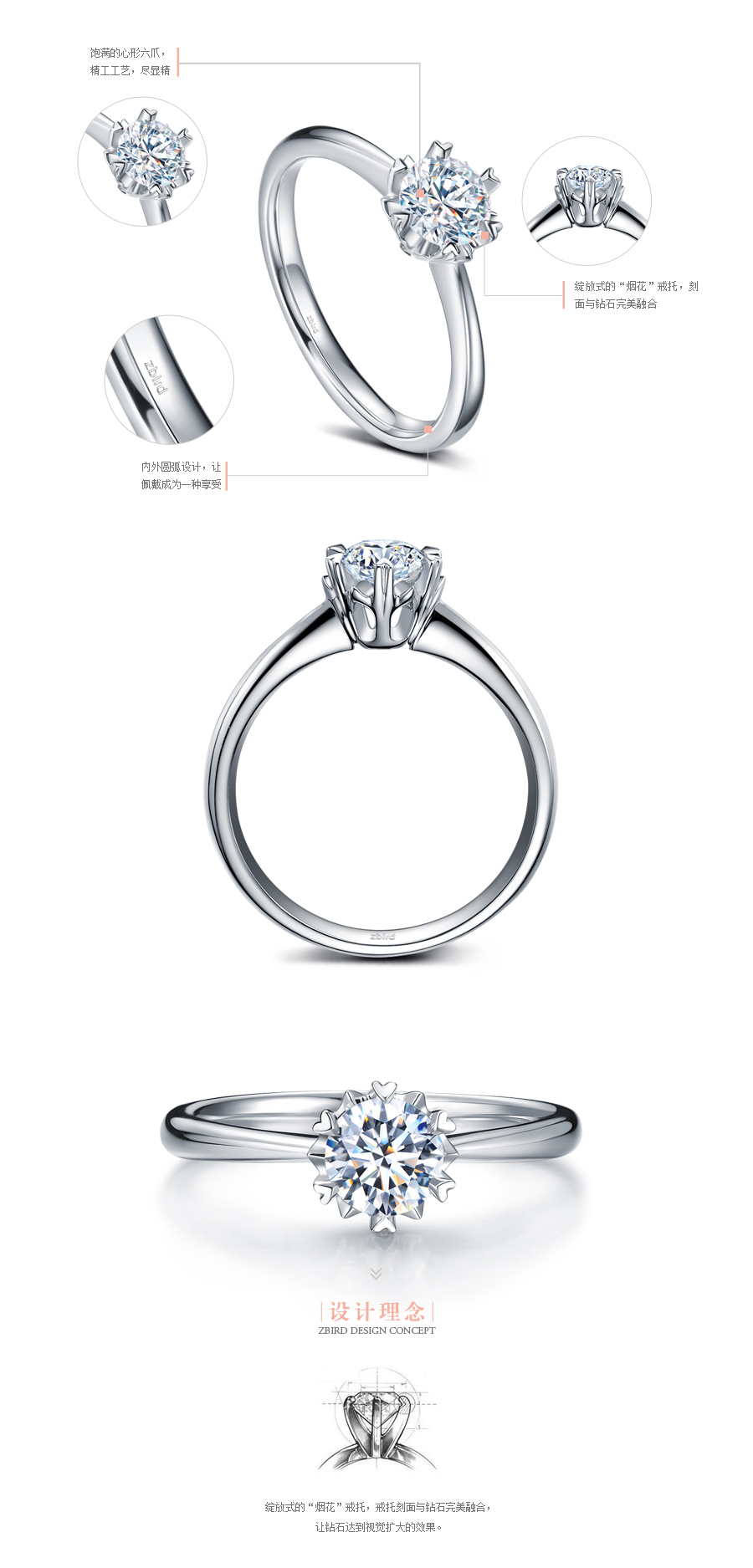

为应对变迁的消费人群和快速演变的消费行为,豫园需要重新布局和调整产品线。不那么爱黄金更爱钻石,是程刚对目前“千禧一代”和95后所代表的“G世代”消费群体的观察。

以婚庆类产品消费为例。作为中国珠宝消费占比最重的一个类目,婚庆珠宝产品购买结构的变化可以大致反映消费者偏好的变化。经历了深入的市场研究和分析之后,亚一发现,60、70后会更偏重购买黄金类婚庆产品,而千禧一代或95后就更属意镶嵌类产品。

几个定居在二三线城市,年龄在25-30岁之间的女性白领消费者告诉界面时尚,她们并不太在意国内或者国外的品牌,在购买珠宝首饰的时候首先看的是产品的款式,其次看重的是产品的性价比。

住在福州的黄潇和程爽表示婚嫁的时候会考虑买黄金饰品,因为黄金还是有一定的保值作用,但平时作为配饰的话,更倾向于购买白金或者镶嵌类饰品。

住在上海的90后女士Emma则觉得中低价位的黄金首饰保值的意义不大。如果是作为日常配饰,她从来不买黄金首饰,“感觉父母辈才会买黄金产品。”她告诉界面时尚,在镶嵌类产品中她更倾向于选择小众却别致的产品。

保证规模的同时,也不能丢掉利润。黄金产品的定价是跟着国际金价在走的,利润透明,只能做规模,只有规模大了,才会带来丰厚的利润。而镶嵌类珠宝产品,成本不是那么透明,利润要远丰厚于黄金产品。“30%的珠宝销量利润会超过70%的黄金销量利润”,程刚表示。下调黄金产品,增加镶嵌类珠宝比重,是“亚一”进行利润优化的关键策略。

可以预见,IGI的入驻会助力豫园珠宝镶嵌类产品的开发和设计。“包括玉器、钻石、钻戒等,这些产品的销量会一定会有很大的增长,从而拉动整个销售规模的放大。”

收购IGI也可让豫园股份享受到钻石鉴定市场发展的红利。IGI在全球珠宝鉴定市场占有率率约为15%至20%,位居全球第二,并在印度市场稳居行业第一。钻石鉴定进入门槛高,是钻石产业链净利率最高的环节之一,一般发生在批发商和零售商环节,2017 年净利率高达19.71%。随着消费者对钻石鉴定认可度的不断提高,预计2022 年,钻石鉴定市场将会翻倍。

- 上一篇:2019年五一期间哪些珠宝的捉销广告被点名,不是漂亮珠宝包装 2019/5/4

- 下一篇:2019年五一放假通知 2019/4/29